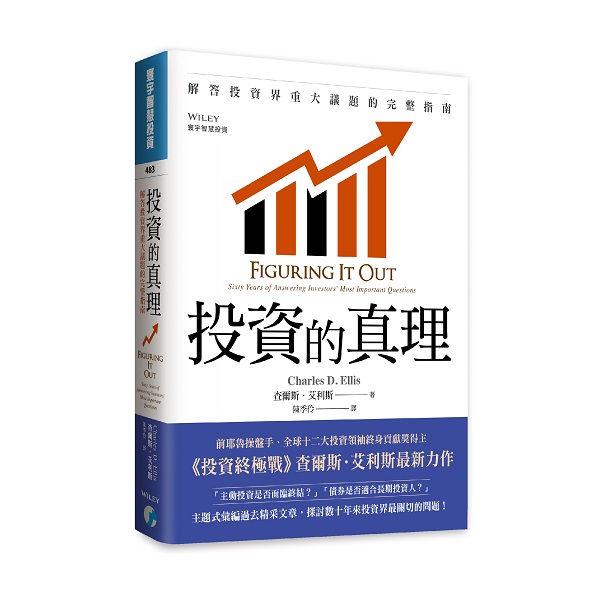

──專攻指數化投資的經典傑作,暢銷20年全新增訂版──

面對由巨量數據主宰的市場,

未來五十年,傻瓜散戶如何贏得一場「注定會輸」的遊戲?

★ 指數化不有趣、不刺激,但卻100%有效

★全球暢銷突破50萬冊,《漫步華爾街》作者墨基爾、管理學大師彼得.杜拉克推薦必讀經典

★專為散戶投資人而寫,提供有別於主動投資──低風險、高報酬、釋放更多時間,以及讓你過上舒服退休生活的資產配置之道

★全新增訂:看清財務資金的全貌、不被基金公司承認的暗黑內幕,以及正確做好退休理財計畫等重量級內容

★指數化投資專家、暢銷財經作家──綠角〈專文推薦〉;PG財經筆記/蔡至誠、股癌 Gooaye,共感推薦

金融市場上只有兩種人:一種是擁有龐大資源和專業能力的機構投資人,另一種則是始終處於劣勢的散戶投資人。未來五十年,面對由電腦運算科技主宰的市場,沒有人可以長期打敗大盤,一個也沒有──包含股神巴菲特。

股市,就是多空雙方的角力,指數,則代表其競賽結果;

如果你自知難以打敗對方,那麼就要加入他們!

股市最大的挑戰,既看不見,也無法衡量,因為它藏在每一個投資人的情緒失能中。本書作者艾利斯,僅花費十六年的時間,就讓耶魯大學的資產總值成長八倍。他將透過本書闡述自己簡單、有力且安全的投資哲學,告訴廣大的散戶:

該如何運用指數型基金及ETF,打贏一場不公平的輸家遊戲?

艾利斯將透過本書,闡述他簡單、有效,且適合每一個人的投資哲學:

▋散戶永遠無法打敗大盤,但卻能夠藉著投資「指數型基金」,打敗絕大多數的其他市場參與者。

▋在交易過程中,必然會吸收很多小小的損失,因為市場的確會起伏波動。但記住別一心只追求全壘打,不要害自己陷入無可挽回的嚴重虧損中。

▋常聽到有人耀武揚威的說,「我今年投資獲利100%!」這沒什麼了不起,因為我們要回頭看看,去年他是不是賠了50%?或者近幾年來,只有今年賺錢?如果想持續長期獲利,就必須要降低風險,做好風險控管,這才是最困難的部分。

▋大家都以為,要從投資市場上賺錢,得靠複雜的投資策略,還有靈通的訊息,才能成事。不,大道至簡,投資就是要「簡單」!

▋散戶投資人,不要老想著:「我的錢好少!根本比不過人家資金雄厚。」或者「大戶都有內線消息,我怎麼可能知道?」作者同樣也是從一個小散戶起家,他認為錢少,才是散戶最大的優勢。

本書特色

本書作者艾利斯,是資產管理業界公認最具前瞻性的財經專業人士之一。他在1992年加入耶魯大學的投資委員會時,耶魯擁有的資金還不到30億美元,十六年後當他退休時,耶魯大學的資產總值已成長至將近230億美元!

他強調,若傻瓜散戶想在投資中獲勝,唯一的方法是:保持理性,減少自己的失誤,以及不理會「打敗大盤」的宣傳。如果以網球為比喻,在職業比賽中,選手可以利用自己卓越的技術來主動拿分;而在業餘比賽中,選手是比誰發生的失誤比較少,來赢得比賽。如果有人說他的投資計畫是「打敗大盤」,你該採取的下一步是:看好你的錢包,然後頭也不回的跑!

邱吉爾說得好:「大家都喜歡勝利的感覺!」

如果我們知道自己的真正目標、擬定明智的策略、長期堅持,讓市場幫我們忙,而不是幫倒忙,那麼我們全都可以用成本較低、風險較少、花費的時間與精力較少的方式,贏得勝利。

如今市場已經出現巨大變化,為散戶帶來無法克服的問題。這本書的目的,是希望每一位讀者都能把輸家遊戲變成贏家遊戲,也讓每一位明智的投資人,都能成為長期贏家。

書中的簡單訊息,將是當今散戶成功的關鍵,而且未來五十年也是。

各界推薦

「這本書讓人看清楚投資的重點,體認市場難以打敗的事實,以及如何抓對投資的方向。」──綠角,暢銷財經作家、指數化投資專家

「說到投資政策與投資管理,這本是我見過的最佳作品。」──彼得.杜拉克

「數十年來,艾利斯一直是最有影響力的投資作家。這本書,是散戶與投資機構必讀的經典。」──波頓.墨基爾,《漫步華爾街》作者

「艾利斯在本書中說得對極了。這本經典傑作所要傳達的訊息就是:管理你的投資組合,小心華爾街的甜言蜜語。」──大衛.史文森,耶魯大學投資長

「這本經典傑作一直是投資專家必讀的好書,書中探討散戶的投資之道,例如依賴理性、不依賴感性,利用其他投資人已經知道的資訊,建立個人的投資組合。」──艾比.柯恩,高盛公司首席分析師

「投資人經常問我:「如果你只能看一本跟投資有關的書籍,你應該看哪一本?」答案很簡單,就是看艾利斯這本經典巨著。在今天嚴峻的環境中,本書是必讀佳作!」──威廉.麥克納博三世,先鋒集團董事長兼執行長

「本書是必讀的經典傑作,尤其是我們從2009年全球金融海嘯中所得到的最新教訓之後。」──馬丁.雷布威茲,摩根士丹利研究公司總經理

「這本書不是教你如何打敗大盤,而是與如何健全資金管理有關的傑作。」──安德魯.托比亞斯,《你最需要的投資指南》作者

「沒有人比艾利斯更了解怎麼投資成功,也沒有人比他解釋得更清楚、更流暢。每一位投資人的書架上,都應該擺上這本投資經典。」──康蘇樂.梅克,《康蘇樂梅克氣象追蹤》節目執行製作人兼總編輯

Charles D. Ellis 【查爾斯.艾利斯】

執掌耶魯大學投資委員會多年,並在哈佛商學院及耶魯管理學院教授投資理財課程。

曾掌管美國金融特許分析師協會,也曾服務於不同機構的投資委員會,如英國Exeter大學投資委員會、沙烏地阿拉伯的KAUST大學、美國Hollins大學、麻省理工學院的Whitehead研究所,更是美國基金管理公司先鋒集團的重要人物。

出版過16本書、發表過百篇文章,是資產管理業界公認最具前瞻性的12位投資理財專業人士之一。專為全球的公司行號、富裕家庭以及政府部門提供投資建言。

推薦序

綠角:抓對投資的方向

假如你問一位投資人,投資的重點是什麼?他很可能會說,要積極分析與挑選證券,創造優異報酬,或是評斷目前市場價位的相對高低,據此進出市場。

假如你問一位理財顧問,投資的重點是什麼?他很可能會說,要藉助精巧的分析方法,替客戶挑出卓越的基金。

假如你問一位基金經理人,投資的重點是什麼?他很可能會說,重點就在於基金要創造勝過大盤的報酬。

這就是大多數一般投資人與投資專業人士所認為的投資重點:比市場更好的績效。但在一心追求績效的同時,許多人往往都忘記了投資理財的最終目的,那就是達成人生各階段的財務目標。

投資,不是為了要成為全球排名前一百大的億萬富豪。全力想達成高報酬率的投資做法,往往只看到報酬,把風險擺在次要,結果適得其反。

相對的,當投資人以自身財務目標為前提在計劃投資時,他不僅把目光放在一個明確且有機會達成的目標,過程中也不會盲目追求高還要更高的報酬率,而是一個合理、以市場務實狀況可以達成的報酬率。

追求高報酬,不應是投資的重點。達成個人的財務目標才是。況且,用於追求高報酬的努力與資源,往往是白費心力。人人都希望可以打敗市場,但絕對不可能人人都打敗市場,一定會有人報酬比市場好,有人報酬比市場低。

實務經驗告訴我們,即使是專業經理人,也很難長期持續打敗市場。這是個事實,過去已經如此,未來也會如此。

一個連專業人士都難以勝任的任務,一般投資人的合理預設立場應該是「我會表現得比專業人士好」或「我的勝算更加渺茫」?一位務實的投資人,應該知道哪個選項比較合理。

但在承認這個令人有點悲觀的事實後,是否代表我們的投資就一無可取,沒什麼可以做的事了呢?

實情恰好相反。市場本身就有報酬。以台灣為例,代表台灣股市的發行量加權股價報酬指數,在2003年1月2日,是4525點。在2013年12月31日,來到8611點。十一年期間,共有約90%的累積報酬。

而美國股市自1926至2012年底,有9.8%的年化報酬率。

投資人不必努力選股,也不必擇時進出。只要有一個低成本高效率的指數化投資工具,就可以讓投資人取得市場報酬。更妙的是,當你採取指數化投資獲取市場報酬時,大多數投資人長期成果落後市場的難堪事實,將轉變成大多數積極型投資人將落後你的指數化投資的有趣現象。

而且,當你將用於投資的心力,從試圖打敗市場的戰術層面抽離出來時,就可以著眼於更高層面的戰略思考。換句話說,你將可以把精力投入如何進行資產配置、明確定義投資目標,以及探究自己的風險忍受度等投資的真正關鍵要點上。

換句話說,不僅投資工具的績效,會因為你採行指數化投資而變得更好,指數化投資也讓你脫離「選股」與「擇時」這些繁重卻常徒勞無功的工作,讓你把心力放在投資真正的重點上。整個投資過程將變得更為切中要點且有效率。

對於投資專業人士來說,也不是只有帶給客戶超越市場的成績,才算對客戶有助益。協助客戶了解市場很難打敗的事實,幫助他們採行指數化投資,以資產配置的角度規劃整體投資,這也可以是非常有價值的事。而且,藉由這樣的觀點進行理財規劃的客戶,其實際的投資成果,有很大的機會勝過不斷轉換基金、在一個又一個熱門產業與明星經理人間轉換的客戶。

這本書讓人看清楚投資的重點,體認市場難以打敗的事實。投資人與理財顧問,都可以用更有效的面向,切入投資的問題。

▋ 推薦序 綠角:抓對投資的方向

▋ 作者自序 輸家遊戲如何變成贏家遊戲?

▋ 專文導讀 聚焦指數化投資的經典之作

▋ Chapter 1 輸家遊戲

正是因為投資機構的數目極多,能力高強,

並決心為客戶做好投資管理,投資才會變成輸家遊戲。

▋ Chapter 2 贏家遊戲

要知道:今天的股市再也不是你祖父時代的股市了,

以至於「打敗大盤」這類目標就顯得很不切實際。

▋ Chapter 3 為什麼你不可能打敗大盤?

能夠打敗大盤的投資人寥寥可數,

並不是他們的技巧不足或不夠努力,原因正好相反……

▋ Chapter 4 市場先生和價值先生

投資最困難的部分,不是要你判斷最適當的策略,

而是要你維持一個長期的觀點。

▋ Chapter 5 如何投資一個夢幻團隊?

若考量到擊敗大盤必須付出的時間、成本和努力,

投資「指數型基金」的確能讓你事半功倍!

▋ Chapter 6 別在股市中追尋自我

身為人類的我們並非總是理性,

而且我們並非總是基於「自身最大利益」而採取行動。

▋ Chapter 7 散戶的不公平競爭優勢

運用各式各樣的指數型基金和ETF工具,

是散戶輕鬆獲得和維持「不公平競爭優勢」的方法。

▋ Chapter 8 破解積極型投資的迷思

要創造優異的投資成果,真正的機會不在於努力擊敗大盤,

而是在於建立和遵守適當的投資策略。

▋ Chapter 9 時間,阿基米德的槓桿

時間,會決定你的風險與報酬,

同時讓那些最沒有吸引力的投資,徹底反轉!

▋ Chapter 10 正確解讀投資報酬率的方法

短期投資報酬率的差異看來可能很小。但長期而言,

在複利計算之下的乘數效果,會產生相當明顯的重大差異。

▋ Chapter 11 指數化投資與風險控管

每位投資人都暴露在三種風險之中,其中一種根本無可避免;

幸好,我們還有降低特定個股與類股風險的指數型基金。

▋ Chapter 12 建立防禦性的投資組合

長期投資成功最大的祕訣是避免嚴重虧損,

而股票與債券的投資,其本質應該是一種防禦性的過程。

▋ Chapter 13 看清財務資金的全貌

思考大局全貌會讓人在股票上投資更多,

而且長期下來,賺到的總報酬率會大幅勝過其他資產。

▋ Chapter 14 寫下你的投資策略

當你身邊所有人都受到感性驅策時,

千萬別相信你自己會完全理性,因為你也是人。

▋ Chapter 15 檢驗你的投資策略

每隔兩到三年,就應該對建立投資策略的關鍵因素,

進行適當且有系統的檢討。

▋ Chapter 16 績效評比的原則與應用

Search

Search