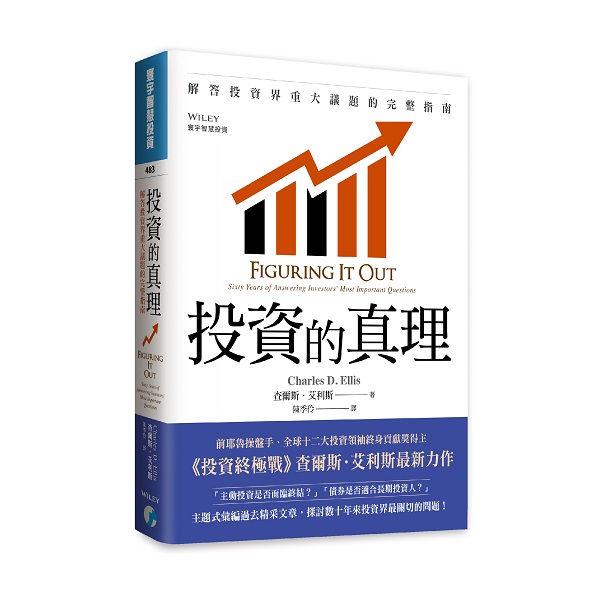

本書詳細分析投資人最常遭遇的兩大難題

「我買到虧損的股票了,怎麼辦?」

「我買到賺錢的股票了,怎麼辦?」

許多人低估了投資賺錢最重要的一件事

就是敢賣、敢加碼的「執行力」

對於專業來說,股價漲跌時什麼都不做,從頭到尾就不是一個選項!

Amazon 4.3星高評價,影響全球最多股民的「投資行為學」著作

幫助投資人找到重大獲利背後的關鍵因子

「雷索爾提供了一個全面的框架,分析投資人該如何處理虧損部位以及如何調節獲利部位,

以對你的投資組合回報產生巨大的正面影響。」

——德克‧恩德萊因 (Dirk Enderlein),惠靈頓合夥人兼基金經理

這是一本關於投資行為方面的經典著作。作者雷索爾是一名知名基金經理,旗下管理了 45 名頂級投資者,他提供每人2500萬至 1.5億美元不等的投資資金,並立下簡單明確的規則:所有人只能投資自己十個最好的賺錢想法。

然後,他分析結果,找出究竟是哪些行為造就了贏家的成功。

這些投資者都是當今市場上的佼佼者——從歐洲頂級對沖基金經理到華爾街傳奇人物,想必這是一個萬無一失的操盤計畫吧?

然而,大多數投資者的想法實際上栽了跟頭。經過七年,他們的勝率甚至還比不上投擲硬幣所做出的投資結果。然而,儘管大多數時候都是錯誤的,但這些投資者中的多數,最終仍然賺到了大錢。

他們如何在大多數時間都犯錯的情況下,仍然有利可圖呢?

答案就在於他們卓越的執行力。作者領悟到:「成功的執行面及重大獲利背後的關鍵,是當你的投資構想開始虧錢或賺錢之後,你決定採取什麼做法」

本書將首次揭露這些贏家的投資行為,透過現實生活中的數據、案例研究和故事來解釋他們為何能獲得如此成功。

各界推薦

「研究生常問我要讀什麼書,以後可以成為更優秀的投資人,我的推薦書單通常有《智慧型股票投資人》和《股票作手回憶錄》,現在再加上這本書⋯⋯我希望30 年前的我就讀過!」—FPA 基金的合夥人 丹尼爾.布萊恩(Dennis M. Bryan)

「這本書講的道理很好,清楚自己的性格、環境和投資底細的人,將成為最後的贏家,前提是他做出明智的決定。」—歐迪資產管理的創始合夥人 克里斯平.奧迪(Crispin Odey)

「對手上的虧損部位和賺錢部位,有完善的做法架構,將左右你投資組合的報酬。投資的新手和專業人士都要讀的一本書。」—威靈頓管理國際的合夥人、基金經理人 德克.安德林(Dirk Enderlein)

「給散戶和專業投資人上了寶貴的一課。本書道破了每個投資人執行面做法上的隱憂。」—利安信託(Liontrust)的基金經理人 詹姆士.英格利斯- 瓊斯(James Inglis-Jones)

「真知灼見,良心的叮嚀,使我們對做法和時機點更加留意。」—先機環球投資的基金經理人、英國中小型股主管 丹尼爾.尼寇斯(Daniel Nickols)

Lee Freeman-Shor 【雷索爾】

雷索爾是一位知名基金經理人,在他的基金管理生涯中,成功地打造一個以高超額報酬及多重資產策略為主軸的基金團隊,每年創造數百萬美元的收入,在巔峰時期管理資產規模超過 10 億美元。

2012年他被評為Citywire 1000全球頂尖經理人之一,同時取得Citywire 1000的AAA評級經理人、標準普爾資本IQ基金研究「金」評級、晨星OBSR基金研究「銅」評級。2005年10月他開始在先機環球投資(Old Mutual Global Investors)任職,並曾任股市研究部門共同主管。

作者加入先機環球投資之前,曾在施羅德(Schroders)公司和溫特圖爾(Winterthur)集團任職,並在私人客戶財富管理部門服務,擁有超過16年的投資經驗。他擁有英國特許財務分析師(CFA)的投資管理證書(IMC),與諾丁漢特倫特大學的LL.B.(Hons)法律學士學位。

Search

Search